Les taux d'intérêt et notre vie

Cet article a pour objectif d’expliquer les taux d’intérêt de la BCE et leur impact sur nos vies par rapport à l’inflation, aux investissements et à la monnaie.

Les taux d’intérêt directeurs, sont définis à court terme par la Banque Centrale Européenne, chaque six semaines, visant à suivre la décision de politique monétaire de maintenir l’inflation sous 2% à moyen terme.

Il y a 3 grands taux directeurs, mais le principal des banques centrales est le taux de refinancement (ou taux de “refi”), il permet à la banque centrale de prêter aux banques commerciales à un chiffre déterminé. Comme dans le flux ci-dessous:

Mais comment cela fonctionne-t-il dans la pratique?

Une hausse du taux de “refi” signifie qu’il devient plus coûteux pour les banques commerciales d’emprunter de l’argent de la banque centrale, qui à son tour le transmet aux entreprises et au marché, rendant le prêt plus cher ce qui décourage l’économie.

A l’inverse, une baisse du taux d’intérêt signifie qu’il est moins cher pour les banques commerciales d’emprunter de l’argent de la banque centrale, qui à son tour le transmet aux entreprises et au marché, rendant l’emprunt moins cher et stimulant l’économie qui peut générer potentiellement de l’inflation.

C’est curieux de noter que les pays développés et à économie forte ont des taux inférieurs à ceux des pays à économie plus faible. C’est parce que ces pays avaient plus de difficultés pour contrôler l’inflation, et aussi du côté de l’investisseur, qui doivent prendre plus de risques (économiques, fiscaux, politiques) dans les pays sous-développés qui exigent un plus grand rendement, que nous pouvons définir comme un type de “prime de risque”. Si cette différence diminue, la première option peut être plus intéressante, si elle augmente par contre, la seconde peut devenir plus attractive.

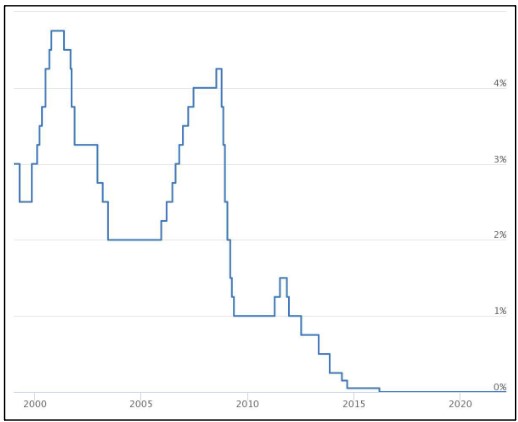

Aujourd’hui, l’Union Européen (zone euro) a une politique de Zero Interest-Rate Policy (ZIRP) qui maintient ce taux à 0% depuis de 2016. D’un côté c’est une stratégie devant permettre de stimuler l’économie à cause du bas coût pour emprunter l’argent. Par contre, cela génère un accès facile au crédit et beaucoup d’argent dans l’économie (liquidité) ce qui peut être préjudiciable.

L’image ci-dessus montre que le BCE a baissé le taux depuis de 4% jusqu’à zéro en 2016, de cette façon, nous pouvons dire que le crédit est moins cher aujourd’hui qu’il y a 10 ans comme c’est possible d’identifier sur L’étude de Crédit Logement / CSA.

Par contre, l’inflation a fluctué, et depuis juillet 2021, elle est au-dessus de l’objectif à moyen terme (2%). Janvier 2022 a rapporté une inflation annuelle de 5,1% (très loin de l’objectif), et la France a le plus bas avec 3,3% et la Lituanie le plus haut avec 12,3%.

Christine Lagarde, Présidente de la BCE, a donné le selon commentaire: “Inflation has risen sharply in recent months and it has further surprised to the upside in January. This is primarily driven by higher energy costs that are pushing up prices across many sectors, as well as higher food prices. Inflation is likely to remain elevated for longer than previously expected, but to decline in the course of this year.”

J’espère qu’avec cet article vous pourrez comprendre l’importance des taux directeurs dans nos vies. La prochaine fois à la télé, vous pourrez identifier les raisons et les conséquences de la variation de ces taux, que ce soit dans la zone euro, aux États-Unis ou autres pays.

Si vous souhaitez en savoir plus au sujet de ce texte, je vous fournis les sources que j’ai utilisés et n’hésitez pas à contacter Centrale Marseille Finance pour d’autres questions et informations 🙂

Giovanni Santos